Alles wat je moet weten over een verhuurhypotheek

Ben jij van plan een woning te kopen voor de verhuur middels een verhuurhypotheek? Dan komt daar natuurlijk een hoop bij kijken: Welke documenten heb je nodig? Welke geldverstrekkers zijn er? Wat is de rente van een verhuurhypotheek? Wie mag er taxeren? Hoe bereken ik mijn rendement?

Wij begrijpen dan ook dat je een hoop vragen hebt helpen je graag zo goed en transparant mogelijk bij het voorzien van informatie. Op deze pagina vind je het antwoord op de meestgestelde vragen die wij dagelijks tegenkomen om je alvast op weg te helpen.

Meestgestelde vragen

Met een verhuurhypotheek (of investeringshypotheek) kun je in tegendeel tot een eigen woning hypotheek, een woning financieren om deze vervolgens te verhuren. Hierdoor is de verhuurhypotheek wel duurder dan een reguliere hypothecaire lening. Geldverstrekkers berekenen namelijk een opslag bovenop de hypotheekrente.

Je kunt met een relatief klein deel eigen geld beleggen in een woning voor de verhuur. Het geld wat je ontvangt door huur is een direct rendement. Daarnaast zijn je huurinkomsten belastingvrij mits je jouw vastgoed in box 3 valt. Daarnaast is er in vele gevallen een sprake van een waardestijging van het vastgoed.

Met een verhuurhypotheek kun je tussen de 50 en 90% van de waarde van de woning lenen in verhuurde staat, afhankelijk van de geldverstrekker. Let wel op! Dit is de waarde van de woning in verhuurde staat. Deze is over het algemeen iets lager dan de waarde bij een niet verhuurde woning. Een taxateur bepaalt deze waarde.

De rentes van een verhuurhypotheek liggen gemiddeld tussen de 2,3 en de 3,5% voor beginnende vastgoedbeleggers en tussen de 3% en de 4,5% bij de ervaren vastgoedbeleggers. Dit varieert natuurlijk per periode en per geldverstrekker. Wil je weten welke geldverstrekker de beste voorwaarden heeft? Dan kan Thuiz Hypotheken je hier natuurlijk in adviseren.

Bij de verhuurhypotheken zijn de verschillen in voorwaarden en rentes juist groot. Je hebt geldverstrekkers speciaal voor de consumenten en geldverstrekker voor de gevorderde vastgoedbeleggers (meer dan 4 verhuurde panden).

Er zitten verschillen in bijvoorbeeld:

- Hoeveel ze uitlenen aan je ten opzichte van de waarde van een woning;

- Hoeveel ze meenemen van de huurinkomsten om je leencapaciteit te bepalen;

- Hoe hoog de minimale hypotheek wat ze uitlenen;

- Of ze kamerverhuur toestaan;

- Hoeveel er minimaal afgelost moet worden;

- Type rentevastperiode en aflossingsvormen;

- Beleid ten aanzien van migranten;

- Maximale hoogte aflossingsvrij;

- Niet iedereen wil in alle gemeentes investeren.

Dus het is verstandig om het vooraf goed te laten vergelijken door ons en zo de beste deal te scoren.

Een geldverstrekker kijkt naast het te verwachten rendement uit de woning naar de volgende aspecten:

- Naar jou als persoon en jouw plan

- Hoeveel panden voor de verhuur jij reeds in bezit hebt

- Locatie

- Courantheid van de woning (Is de woning gewild?)

- Verhuurbaarheid (Is de woning in huidige staat te verhuren?)

- Eigen inbreng (eigen geld)

- Verduurzaming (Energielabel en hoe duurzaam is de woning)

Als je een woning gaat kopen en financieren dan heb je met verschillende waardes te maken.

De eerste is de koopsom waar jij het pand voor koopt. Als je een financiering aanvraagt voor het pand dan dient de woning getaxeerd te worden.

De taxateur kan je pand meer of minder waard vinden dan wat jij er voor hebt neergelegd. Dit heet de vrije verkoopwaarde.

Indien de woning wordt verhuurt dan is het pand bijna altijd minder waard. Als bandbreedte zie ik vaak tussen 90 en 95% van de vrije verkoopwaarde wat wordt aangehouden en dit is de waarde in verhuurde staat.

Bij de berekening van het rendement op een verhuurwoning kun je gebruik maken van het Bruto Aanvangsrendement (BAR) en het Netto Aanvangsrendement (NAR). Deze cijfers bieden zowel voor jezelf als voor de geldverstrekker een goede – en in het geval van de BAR een snelle eerste – indicatie van het rendement.

De BAR (Bruto AanvangsRendement) kun je bereken door de kale huurinkomsten van het eerste jaar te delen door de investeringskosten (aankoopbedrag woning + kosten koper).

Voorbeeld BAR berekenen:

BAR = Kale huurinkomsten eerste jaar / Investeringskosten * 100

– Kale huurinkomsten eerste jaar: € 12.000

– Investeringskosten woning: € 165.000

BAR = € 12.000 / € 165.000 * 100 = 7,3%

De NAR (Netto AanvangsRendement) kun je bereken door alle jaarlijkse kosten zoals onderhoud, Onroerende Zaakbelasting, lokale en regionale lasten zoals waterschapslasten en beheerskosten mee te nemen in de rendementsberekeningen.

De formule om de NAR uit te rekenen is is bijna gelijk aan de BAR echter deel je nu de jaarhuur minus alle jaarlijkse kosten door de totale investering (een geldverstrekker rekent meestal met 15% jaarlijkse kosten van de huurprijs voor onderhoud). De totale investering zijn de aankoopprijs plus de investeringskosten zoals het taxatierapport, notariskosten, bouwkundige keuring, overdrachtsbelasting, renovatie en eventuele (aankoop) makelaarsfee.

Dit is afhankelijk van o.a. de geldverstrekker en hoeveel procent je kan financieren. Je financiert de woning tegen de waarde in verhuurde staat. Dit betekend dat er altijd een deel eigen geld nodig is. Dit eigen geld kun je ook weer van iemand anders lenen dan de geldverstrekker van jouw verhuurhypotheek (OPM oftewel Other Peoples Money).

Afhankelijk van de geldverstrekker kun je annuïtair of lineair aflossen. Welke vorm het meest aantrekkelijk is kunnen wij voor jouw situatie doorrekenen.

De bijkomende kosten die komen kijken bij een verhuurhypotheek zijn:

- Taxatiekosten van ongeveer € 1.100,-

- Notariskosten voor de hypotheekakte van ongeveer € 700,-

- Advies- en bemiddelingskosten hypotheekadviseur € 3.449,-

De bijkomende kosten bij het aankopen van een pand voor de verhuur zijn:

- Overdrachtsbelasting 8% over de koopsom

- Notariskosten voor de leveringsakte van ongeveer € 700,-

- Eventueel een bouwkundig rapport van ongeveer € 500,-

- Eventuele kosten van een dealsourcer of aankoopmakelaar van gemiddeld € 4.000,-

Dat is natuurlijk helemaal afhankelijk van jouw persoonlijke situatie zoals leeftijd, inkomen in box 1, hoeveel eigen geld je meeneemt. De adviseurs van Thuiz Hypotheken kunnen dit inschatten in een kennismakingsgesprek. Wil je liever een heldere prognose? Dan hebben jouw documenten zoals inkomensgegevens nodig en kunnen onze adviseurs een blauwdruk opstellen.

Thuiz Hypotheken vergelijkt continu alle geldverstrekkers die verhuurhypotheken aanbieden. Dit zijn momenteel o.a:

Een verhuurhypotheek voor startende vastgoedbeleggers is een financiering voor het verhuur van een woning door consumenten. Deze hypotheek is bedoeld voor bijverdiensten, het kan dus niet de hoofdzakelijke inkomstenbron zijn. De verhuurhypotheek kan bijvoorbeeld helpen bij het voorzien van een woning voor de kinderen en/of ouders maar kan ook voor commerciële doeleinden, dus de verhuur aan andere mensen dan familie.

Er wordt hoofdzakelijk naar je salaris of winst uit onderneming gekeken en een deel van de (potentiële) huurinkomsten uit de verhuur.

De hypotheekrentes zijn lager dan voor ervaren vastgoedbeleggers maar het acceptatiebeleid is wat strenger.

Een verhuurhypotheek voor de ervaren vastgoedbelegger is bedoeld voor professionele beleggers die investeren in vastgoed.

De rente ligt hoger, maar het acceptatiebeleid is soepeler. Er wordt minder naar je inkomsten uit dienstverband of winst uit onderneming gekeken.

Er wordt vooral gekeken of de huurinkomsten hoger liggen dan de rente en aflossing van de verhuurhypotheek.

Bij de meeste geldverstrekkers ligt de grens bij meer dan 4 beleggingspanden, of meer dan € 35.000,- aan huurstroom, indien je voor je baan als vastgoed verhuurd of een vastgoed BV hebt.

Dit is niet wettelijk vastgelegd en is afhankelijk van het kwalificatiebeleid van de geldverstrekker. Als je meer dan 4 panden hebt voor de verhuur dan kun je bij sommige geldverstrekker niet meer terecht omdat die alleen de beginnende vastgoedbeleggers financieren.

Als je inkomen in box 1 laag is maar je hebt wel veel vermogen, dan kun je ook opteren om gelijk als professional te worden gezien indien je aannemelijk kan maken dat je binnen 3 jaar 3 panden kunt kopen. Je kunt ook overwegen om direct al een vastgoed bv te starten, ook dan wordt je gezien als professionele vastgoedbelegger.

Ja dit is in veel gevallen zonder meer mogelijk om naast een hypotheek voor jouw woning ook een verhuurhypotheek te nemen. Maar ook hier zijn er enkele factoren van invloed. Plan een kennismakingsgesprek met ons in om te kijken naar de mogelijkheden.

Ja, maar dit is afhankelijk bij welke geldverstrekker je zit en vooral de hoogte van je inkomen. Niet iedere geldverstrekker zal hiermee akkoord gaan. Die lenen alleen geld uit als je dit gebruikt om je eigen woning te verbeteren. Ook moet je inkomen hoog genoeg zijn om de extra hypotheek te kunnen dragen.

Indien je huidige geldverstrekker er niet meer akkoord gaat, dan kun je ook nog overwegen om je hypotheek over te sluiten naar een andere hypotheekverstrekker. Let er dan wel op dat je vraagt hoe hoog de eventuele boeterente is.

De adviseurs van Thuiz Hypotheken kunnen kijken of dit in jouw situatie mogelijk is. Laat jouw huidige geldverstrekker dit niet toe dan kunnen wij adviseren hoe je jouw hypotheek kan oversluiten en hoe snel je de eventuele boeterente kunt terugverdienen.

Het is sinds 2020 zo dat je een positieve BKR registratie krijgt bij het afsluiten van een verhuurhypotheek. Dit kan van invloed zijn op bijvoorbeeld het aanvragen van een eigen woning hypotheek. Wij kunnen dit voor je doorrekenen.

Het is in veel gevallen mogelijk om een eigenwoning hypotheek om te zetten naar een verhuurhypotheek, maar natuurlijk afhankelijk of dit kan bij dezelfde geldverstrekker. Er is een kans dat het nodig is om de hypotheek over te sluiten naar een andere geldverstrekker.

Nee, in vele gevallen verhuur je een “tweede” woning en dus niet je eigen woning. Dan betaal je belasting in box 3 ‘sparen en beleggen’. Je woning wordt gezien als vermogen waarvoor een ander belastingtarief geldt. Je hebt geen recht op hypotheekrenteaftrek en je hoeft de huurinkomsten niet op te geven.

Koop je als particulier een huis om te verhuren dan hoef je de huurinkomsten niet op te geven aan de belasting. Dat wordt anders als je meerdere huizen bezit en je hier veel arbeid voor verricht, want dan kan de fiscus je als ondernemer gaan zien.

Koop je een woning voor de verhuur dan moet je vermogensbelasting betalen. Als je hier een verhuurhypotheek voor hebt afgesloten, mag je die in mindering brengen.

Ja, dit is absoluut mogelijk. Het is mogelijk om bijvoorbeeld met €100.000 eigen geld twee verhuurhypotheken af te sluiten voor meerdere woningen. Sommige geldverstrekkers hanteren echter wel een max aan verhuurhypotheken die je bij hen kan afsluiten. Zo spreid je het risico aangezien het dan niet erg is als bijvoorbeeld één woning tijdelijk niet verhuurd is.

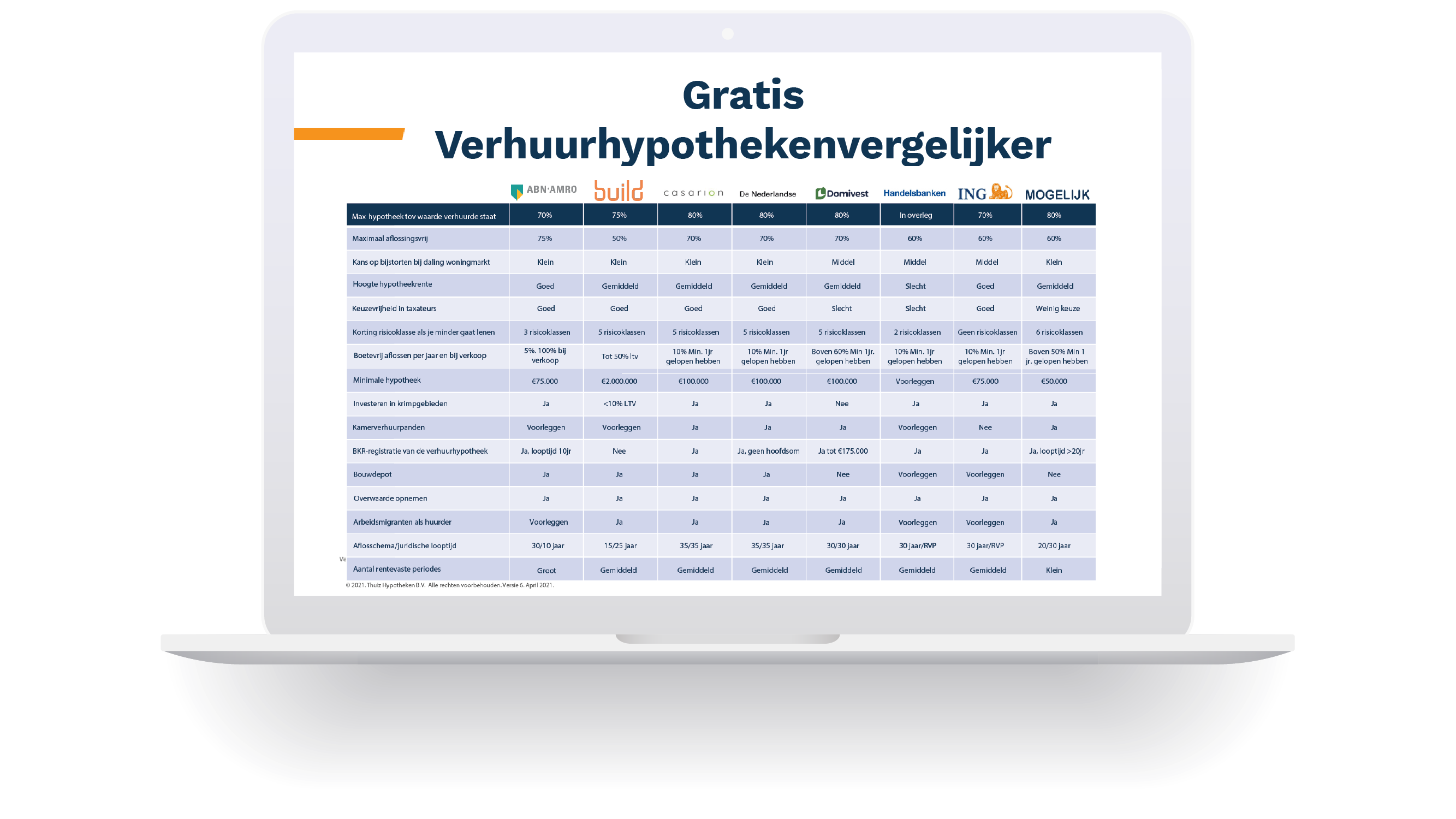

Afhankelijk van de geldverstrekker kun je net zoals bij een eigen woning hypotheek extra financieren om de woning te verbouwen. Dit is dus niet bij iedere geldverstrekker mogelijk. Welke geldverstrekkers dit wel mogelijk maken is te vinden in onze gratis verhuurhypothekenvergelijker.

Dat is afhankelijk per geldverstrekker en regio. In onze verhuurhypothekenvergelijker hebben wij een lijst opgenomen van erkende taxateurs en voor welke geldverstrekkers zij mogen taxeren.

Sommige regio’s, steden of dorpen zijn uitgesloten bij sommige geldverstrekkers. In de hypotheekvergelijker kun je zien of de geldverstrekker door heel Nederland financiert of krimpgebieden heeft uitgesloten.

Het afsluiten van een verhuurhypotheek is natuurlijk niet geheel zonder risico, maar niks om van te schrikken. Zo kun je er mogelijk mee te maken hebben dat je tijdelijk geen huurinkomsten hebt of een lagere huuropbrengst dan de maandelijkse kosten van de verhuurhypotheek.

Daarnaast kan er sprake zijn van een waardedaling van het vastgoed of dat de rente van de verhuurhypotheek stijgt. Daarom is het belangrijk om goed de risico’s af te dekken en hierin kunnen de adviseurs van Thuiz Hypotheken je absoluut in adviseren.

Op basis van de huidige wetgeving is het zeer interessant om je woningen vanuit privé aan te kopen, omdat je maar 1,2% vermogensrendementsheffing betaald.

Als je een grote hoeveelheid panden in je bezit hebt, dan kun je het vaak ook in box 3 houden door te werken met makelaars en een beheermaatschappij die er tussen zitten om de huurder te screenen en het onderhoud te coördineren.

Zo kun je alle werkzaamheden uitbesteden en aannemelijk maken aan de belastingdienst dat het hoort bij je vermogen en niet bij je inkomen als ondernemer in vastgoed.

Als je bijvoorbeeld € 150.000,- kunt investeren dan zou je 1 woning kunnen kopen met bijvoorbeeld een winst van € 800,- per maand met 1 huurder.

Je kan met € 150.000,- ook 3 panden kopen, door bij ieder pand € 50.000,- in te leggen.

Vervolgens leen je wat er aan aan tekort is van een geldverstrekker tegen een zeer lage rente op dit moment. En met andermans geld maak je vervolgens geld. Dit heet hefbomen.

Nu heb je € 400,- x 3 panden = € 1.200,- winst.

Dus € 400,- meer dan bij 1 pand en je hebt een betere risicospreiding want als er 1 niet betaald dan heb je er toch nog 2 die betalen.

Indien er een sterke daling is in de woningprijzen en je openstaande schuld blijkt hoger te zijn dan de waarde van je woning in verhuurde staat die je in het bezit hebt, dan staat je woning onder water.

Bij de geldverstrekker voor consumenten met minder dan 5 panden is de looptijd 30 jaar en wordt er niet meer naar de verhoudingen gekeken.

Bij de geldverstrekkers voor de professionele vastgoedbelegger zie je vaak dat de juridische looptijd een stuk korter is en gelijk kan liggen aan de rentevastperiode en dan kun je wel het risico lopen dat moet bijstorten.

Indien je een financiering gaat aanvragen, dien je de woning te laten taxeren. Dus je kan je ook afvragen wanneer is dan het juiste moment.

Indien je vooraf een taxatie laat uitvoeren heb je een objectief beeld van de waarde in het economisch verkeer en dus een richtlijn van je uiterste bod die je zelf zou kunnen onderbouwen. Daarnaast krijg je ook al meer inzicht in de bouwkundige staat en de juridische informatie.

Het nadeel is dat je al tussen de € 800,- en € 1.200,- kwijt kan zijn, terwijl je mogelijk de woning niet eens krijgt. Het kan ook al impliceren voor de verkopende partij dat je de woning wel heel graag wilt, dus mogelijk fors wil betalen.

Indien je de woning graag wilt, de woning staat al wat langer te koop en er is weinig concurrentie dan kan het zeker te overwegen zijn om al eerder de taxatie aan te vragen als je geen aankoopmakelaar inschakelt.

Als je de woning wilt financieren dan dient er een taxatierapport aangeleverd te worden.

In het taxatierapport wordt niet alleen aangegeven wat de waarde in verhuurde staat is, maar er wordt ook aangegeven wat een marktconform huur kan zijn.

Je kunt in praktijk wel meer vragen dan de marktconform huur die in het rapport staat, maar de geldverstrekker kijkt naar de huur die in het rapport vermeld staat.

Indien dit in verhouding laag is tot de kosten die voor de woning en de financiering worden gemaakt, dan kan dit effect hebben op de maximale hoogte van de financiering.

Dus je kan niet altijd simpelweg uitgaan van de maximale verstrekking norm van bijvoorbeeld 80% of 90% van de waarde in verhuurde staat die geldverstrekkers vermelden.

Het verschilt per geldverstrekker hoe ze hier mee omgaan. Sommige geldverstrekkers vragen helemaal niet om het getekend huurcontract.

Andere doen dit wel tijdens het traject of enkele maanden nadat de stukken bij de notaris zijn gepasseerd.

De eisen kunnen zijn dat geen tussenpartij zoals een uitzendbureau als contractant op het contract staat.

Of dat het wel een uitzendbureau is maar dat die dan wel aan een bepaald keurmerk moet voldoen.

Ja, er zijn geldverstrekkers die tot 80% van de waarde in verhuurde staat willen financieren, er is er zelfs 1 die tot 90% wil financieren en dat is Dynamic Credit.

Dynamic Credit financiert alleen als je minder dan 5 beleggingspanden hebt.

Het is belangrijk om de markt af te gaan en goed te vergelijken tot welk percentage jij zou kunnen gaan en onder welke voorwaarden er dan geleend kan worden, voordat je een bod doet op een pand.

Nadat je weet wat je financiële mogelijkheden zijn, ga je in kaart brengen waar je gaat kopen. Je dient in kaart te brengen in welke woonplaatsen de m2 prijs laag is en de huurprijs per m2 hoog is.

Verder dien je te controleren welke gebieden groeigebieden zijn in plaats van krimpgebieden.

Je kunt een ervaren vastgoedbelegger inschakelen om je te helpen als vastgoedcoach.

Je kunt ook deal sourcers inschakelen. Die zoeken vaak off-marketdeals via hun netwerk of gaan flyeren in bepaalde gebieden.

Er zijn ook aankoopmakelaars gespecialiseerd in het zoeken naar vastgoedobjecten en kunnen helpen bij het onderhandelen.

De veilingen zullen over een tijdje ook wel weer interessanter gaan worden, vooral als je zelf handig bent en woningen kan opknappen.

Je kunt een woning voor een zeer lage prijs aankopen, maar een geldverstrekker kijkt niet alleen maar naar de waarde in verhuurde staat.

Die kijkt ook naar bijvoorbeeld de potentiële huurinkomsten en dat is niet gebaseerd op wat jij denkt dat je kunt vragen maar wat de taxateur een marktconform huur vindt.

De potentiële huurinkomsten kunnen laag worden ingeschat doordat je woning onder de huursubsidiegrens valt en laag in de puntentelling zit.

Het kan ook zijn dat de doorlopende kosten voor deze woning vrij hoog zijn door bijvoorbeeld een zeer hoge bijdrage van een VVE waardoor de winst kleiner wordt.

Voor de risicospreiding kan het interessant zijn om je eigen vermogen in te leggen op 2 goedkopere woningen.

Hoe meer huurcontracten je hebt hoe beter.

Maar door alleen maar een portefeuille te hebben van goedkope woningen, zit je ook weer in een bepaald segment.

Dus voor een juiste spreiding is het goed om woningen te hebben die in het laagste segment zitten en het midden, in verschillend woongebieden en ook verschillende soorten panden zoals tussenwoningen en appartementen.

Het is helemaal verstandig om je vermogen niet alleen in vastgoed te hebben, maar ook in je eigen bedrijf, vermogen wat is uitgeleend aan anderen, aandelen, indexfondsen, goud etc.

De DSCR is een zogeheten ‘kengetal’; een verhoudingscijfer dat wordt gebruikt om inzicht te krijgen.

De DSCR geeft aan wat de verhouding is tussen de huurinkomsten vanuit een pand en anderzijds de financiële verplichtingen. De rente en aflossing.

Stel dat een pand een huuropbrengst heeft van € 10.000,- per jaar, de rente is € 4.500,- en de aflossing € 3.000,- per jaar. Dan zijn de totale financiële verplichtingen € 7.500,- per jaar. De DSCR is dan: huurinkomsten / financiële verplichtingen = € 10.000,- / € 7.500,- = 1,33 en zou het voor alle hypotheekverstrekkers acceptabel zijn, omdat je een veiligheidsmarge hebt van 33% om de financiële verplichtingen te kunnen voldoen.

Hypotheekverstrekkers hebben verschillende eisen omtrent de veiligheidsmarge. Sommige eisen 25% en andere minder. Hoe lager, hoe minder streng dus.

Hoe jij de rentelasten kan betalen met de netto huurinkomsten. Je ziet vaak tussen 1,5 en 1,75 en hoe lager die is hoe beter het is voor je financiële mogelijkheden.

Check de video: https://youtu.be/8YbgV17pRV

Bij het investeren in vastgoed gaat het in begin enorm langzaam.

Je hebt 3 punten waar je op kan letten.

Huur: Die stijgt vrijwel elk jaar met een percentage. Dit percentage gaat elke keer over het bedrag wat het vorig jaar was. Hierdoor kun je steeds meer sparen. Je hebt wel te maken met een inflatiecorrectie.

Aflossing: Jaarlijks los je af waardoor er meer ruimte ontstaat om af te lossen. Heb je steeds meer panden dan gaat de totale aflossing dus steeds sneller.

Waarde van het pand: Op de langer termijn stijgt de woningmarkt met om de zoveel jaar een correctie.

Door deze bovenstaande 3 punten te combineren kun je doorpakken.

Op een gegeven moment zie je dat je op de woningen overwaarde hebt door die waardestijgingen en aflossingen.

Heb je nog meer vragen of wil je meer weten over onze dienstverlening? Plan dan een kennismakingsgesprek met ons in en dan helpen we je graag verder.

Wat is een verhuurhypotheek?

Een verhuurhypotheek wordt ook wel een investeringshypotheek genoemd en is de hypotheek die je aan kunt vragen voor het financieren van een tweede woning of beleggingspand. Dit pand moet je daarna verhuren. Het is daarom dus een hypotheek om het huis te verhuren. De verhuurhypotheek kent daarbij eigen regels en eisen, welke je per geldverstrekker kunt bekijken. Iedere aanbieder hanteert daarbij eigen regels van een hypotheek voor de verhuur van een woning. Waar ze wel allemaal in overeenkomen: De hypotheek voor verhuur van een woning is altijd duurder dan een reguliere hypothecaire lening.

Hoe werkt een verhuurhypotheek?

Bij een huis kopen en verhuren een hypotheek afsluiten komen verschillende voorwaarden kijken. De eisen verhuurhypotheek worden altijd door een geldverstrekker vermeld op de website of tijdens een kennismakingsgesprek. Hiervoor zijn wel een aantal factoren van belang. Zo zal een aanbieder altijd kijken naar jou als persoon en het plan dat je hebt met het pand. Daarnaast zal de hoeveelheid aan panden die jij al in jouw bezit hebt voor verhuur van belang zijn. De hypotheek verhuur van een pand moet hier namelijk op aangepast worden.

Dit is echter nog niet alles wat meegenomen wordt bij de aanvraag van verhuurhypotheken. De locatie van het pand is namelijk ook van belang bij de hypotheek van een verhuurde woning. De locatie staat namelijk ook in verband met hoe gewild een woning kan zijn. Als de woning heel gewild is, staat een aanbieder ook eerder te springen om de hypotheek voor verhuur huis te verstrekken, omdat het dan ook beter te verhuren is. Als er nog veel verbouwd moet worden, moet er immers ook meer geld vrijgemaakt worden in de beleggingshypotheek.

Hypotheek voor verhuur: Verschillende soorten

Een huis kopen met hypotheek en verhuren zal steeds eenvoudiger worden. Toch moet je op blijven letten welke mogelijkheden er zijn. Er zijn namelijk meerdere soorten van de hypotheek voor verhuur te vinden, waarbij het grootste onderscheid zit in een financiering voor consumenten en zakelijke klanten. De verhuurhypotheken voor consumenten zijn ook wel de investeringshypotheken voor startende vastgoedbeleggers. Het wordt voornamelijk gezien als bijverdienste, waardoor het niet de hoofdzakelijke inkomstenbron zal zijn. Een mogelijk verhuurhypotheek zal dan een goede start zijn om het pand aan te schaffen.

Als je als consument een verhuurhypotheek aan wilt gaan, wordt er voornamelijk naar jouw salaris of winst uit onderneming gekeken. Ook een deel van de huurinkomsten uit de verhuur zullen meegenomen worden bij de acceptatie. Hoewel de rentes over het algemeen lager liggen, is het acceptatiebeleid wel een stuk strenger zijn dan wanneer je als professionele vastgoedbelegger een aanvraag doet. Een verhuurhypotheek zakelijk aanvragen zal namelijk minder inkomstengevoelig zijn door te kijken naar de huurinkomsten.

Je kunt je afvragen waar de grens ligt tussen beide aanvragen. Voor een huis kopen voor verhuur de hypotheek aanvragen kent de grens bij meer dan vier beleggingspanden. Ook kan het zijn dat het bij aanbieders meer dan 35.000 euro aan huurstroom is. Daarbij moet je wel voor jouw baan het vastgoed verhuren of een vastgoed BV hebben. Ook zijn er speciale geldverstrekkers voor beginnende vastgoedbeleggers, waardoor je als ervaren belegger niet meer bij deze aanbieder terecht komt.

De voordelen van een verhuurhypotheek

Het beleggen in panden door middel van een verhuurhypotheek kent enkele voordelen. Aan de hand van deze voordelen kun je bekijken of jij ook in vastgoed gaat investeren. Een van de grootste voordelen is dat je relatief weinig eigen geld hoeft te investeren in een woning om deze te kunnen verhuren. Een groot deel van het pand kan hierdoor al gefinancierd worden door een hypotheek aan te gaan.

Door met het kopen om te verhuren de hypotheek aan te vragen heb je ook te maken met belastingvoordelen. Zo kun je de huurinkomsten belastingvrij houden, zolang jouw vastgoed in box 3 valt. Dit geldt uitsluitend als je een tweede huis hebt. Zodra je meer huizen in jouw bezit hebt en dus ook meer verhuurt, zal er wel een bedrag betaald moeten worden aan de belasting. Ook heb je vaak te maken met een waardestijging van het vastgoed.

Je kunt de risico’s bij een verhuurhypotheek ook spreiden. Als je 150.000 euro kunt investeren in een woning, kun je 800 euro per maand aan huur ontvangen. Echter kun je ook hetzelfde bedrag gebruiken om drie panden aan te schaffen, waar je dus 50.000 euro per pand investeert. Je leent dan het bedrag als hypotheek bij een geldverstrekker tegen een lage rente. Door de huur te vragen kun je het geld van de lening terugverdienen en afbetalen. Als je bijvoorbeeld 400 euro per pand vraagt, heb je een bedrag van 1200 euro per maand in handen. Dit houdt dus in dat je 400 euro per maand meer ontvangt dan wanneer je investeert in één pand.

Hoe een hypotheek omzetten naar een verhuurhypotheek?

In veel gevallen kun je jouw eigen woning hypotheek omzetten naar een verhuurhypotheek. Daarbij is het afhankelijk van de geldverstrekker. Niet iedereen zal namelijk zomaar een hypotheek oversluiten naar een verhuurhypotheek. In dit geval moet je bekijken of je de optie hebt om over te sluiten naar een andere geldverstrekker. Het is vanaf dat moment wel belangrijk dat je goed naar de huidige en nieuwe voorwaarden kijkt bij een beleggingshypotheek afsluiten. De hypotheek omzetten naar verhuurhypotheek boete kan namelijk van toepassing zijn. Dit is het bedrag dat je betaalt als je eerder dan de aangegeven tijd overgaat naar een andere partij en rekent de aanbieder om de risico’s zo klein mogelijk te maken.

Er moeten hiervoor een aantal stappen doorlopen worden voordat je kunt beginnen met de woon hypotheek omzetten naar verhuurhypotheek. Hiervoor ga je eerst in gesprek met een geldverstrekker. Jouw beweegredenen moeten namelijk duidelijk zijn. De aanbieder van een verhuurhypotheek zal dan zowel naar jou als persoon als naar jouw inkomsten kijken. Daarna wordt een berekening gemaakt hoeveel het jou maandelijks gaat kosten om de hypotheek af te betalen. In sommige gevallen kan ook een aflossingsvrije verhuurhypotheek aangeboden kunnen worden.

Oversluiten naar verhuurhypotheek

De hypotheek omzetten naar verhuurhypotheek kosten zijn een belangrijke factor om in het achterhoofd te houden. Door de hypotheek vroegtijdig om te zetten kan het zijn dat er een bepaald bedrag bij komt kijken. Als je bij dezelfde aanbieder blijft, kan dit vaak een relatief laag bedrag zijn. De risico’s zullen dan namelijk kleiner zijn voor de aanbieder, waardoor je niet altijd meer hoeft te betalen. Als je overstapt naar een andere geldverstrekker kunnen de kosten wel hoger zijn. De huidige hypotheek omzetten naar verhuurhypotheek zal jou daarom altijd iets extra’s gaan kosten.

Hoe vind je goede aanbieders?

Het is dan belangrijk dat je de juiste verhuur hypotheek aanbieders vindt op de markt. Er zijn een groot aantal geldverstrekkers, waaronder een Florius verhuurhypotheek, die deze dienst aanbieden en het is van belang dat je bekijkt waar jij het beste uit bent. Onderstaande aanbieders verhuurhypotheek zijn slechts enkele voorbeelden waar je uiteindelijk een keuze uit kunt maken.

ABN verhuurhypotheek

Een van de verhuurhypotheek aanbieders is de ABN verhuurhypotheek. Bij deze hypotheek kun je maximaal 70 procent van de marktwaarde in verhuurde staat lenen. Minimaal is de lening 75.000 euro per woning.

ING verhuurhypotheek

De ING verhuurhypotheek is een andere hypotheek die wellicht bij je gaat passen. De verhuur hypotheek van ING kent een productopslag van 1 procent en je kunt 70 procent van de verhuurde staat lenen. Het minimale bedrag is 50.000 euro en het maximale 500.000 euro.

Lloyds verhuurhypotheek

De Lloyds verhuurhypotheek rente staat vast voor een bepaalde periode. Hiervoor moet je wel naar de voorwaarden kijken. Zo mogen er maximaal vijf woningen zijn, is er een minimaal inkomen van 30.000 euo per jaar nodig en kan er maximaal 75 procent van de marktwaarde aangevraagd worden bij aflossing.

Nationale Nederlanden verhuurhypotheek

Bij de Nationale Nederlanden verhuurhypotheek kun je maximaal 70 procent van de marktwaarde lenen. De bedragen liggen hiervoor tussen de 50.000 en 500.000 euro en er geldt een productopslag van 1 procent ten opzichte van gewone hypotheken.

NIBC verhuurhypotheek

De NIBC verhuurhypotheek is een minimum van 50.000 euro per woning en je kunt maximaal 70 procent van de marktwaarde in verhuurde staat aanvragen bij de geldverstrekker. Daarbij wordt goed gekeken naar jouw persoonlijke situatie.

Rabobank verhuurhypotheek

De verhuur hypotheek van Rabobank bedraagt maximaal 85 procent van de marktwaarde van de woning in verhuurde staat. Een aflossingsvrije verhuurhypotheek is bij deze aanbieder niet mogelijk. Je moet daarom rekening houden met de maandelijkse aflossing inclusief rente.

RNHB verhuurhypotheek

De RNHB verhuurhypotheek is voor zowel consumenten als zakelijke klanten beschikbaar. Je kunt maximaal 80 procent van de marktwaarde lenen, met een minimum van 75.000 euro per woning. Er zijn geen beperkingen op het gebied van het aantal woningen.

Dynamic verhuurhypotheek

Een dynamic verhuurhypotheek is een ruime hypotheek. Je kunt tot maximaal 90 procent van de marktwaarde in verhuurde staat aanvragen. De Dynamic verhuurhypotheek rente staat vast voor een periode van 30 jaar. Hierdoor weet je altijd waar je aan toe bent.

Zo bereken je een verhuurhypotheek

Bereken de verhuurhypotheek altijd vooraf. Je kunt hiervoor kijken naar het bedrag dat je nodig hebt voor de financiering en de rentetarieven die de geldverstrekkers vragen tijdens de aflossing. Hierdoor weet je wat de maandelijkse kosten zijn voor jouw woning en hoeveel jij aan huur moet vragen om hier uiteindelijk aan te kunnen voldoen. Neem dan wel mee wat de puntentelling aangeeft over het gebouw. Zo voorkom je dat je uiteindelijk niet de juiste huurprijs kunt vragen en de berekening niet meer klopt. Een hypotheekadviseur kan jou ook altijd helpen om de beleggingshypotheek berekenen goed te laten verlopen.

Het rendement mee berekenen

Als je in vastgoed gaat beleggen wil je ook altijd weten wat het jou op gaat leveren. Je moet daarom kijken welk rendement je hierop kunt halen. Voor het berekenen van het rendement zijn er twee verschillende opties om naar te kijken: Het Bruto Aanvangsrendement (BAR) en het Netto Aanvangsrendement (NAR). Je kunt deze berekening op voorhand al maken, zodat niet alleen jij een goed beeld hebt van de mogelijkheden, maar ook de geldverstrekker beter weet wat de verwachtingen zijn. De indicatie kan namelijk weer helpen om een betere hypotheek te krijgen voor jouw woning en je sneller met het verhuren van de ruimte kunt beginnen.

De BAR berekenen

De BAR bereken je door de kale huurinkomsten van jouw pand van het eerste jaar te delen door de investeringskosten. Deze investeringskosten bevat het aankoopbedrag van de woning en de kosten koper. De formule waar je dan rekening mee moet houden is: kale huurinkomsten/investeringskosten * 100.

De NAR berekenen

Bij de NAR berekening gaat het om alle jaarlijkse kosten, zoals onderhoud, lokale en regionale lasten en Onroerende Zaakbelasting bij elkaar op te nemen en mee te nemen in de berekening. Houd er rekening mee dat de geldverstrekker hierbij gemiddeld 15 procent jaarlijkse kosten van de huurprijs voor onderhoud rekent. De totale investering bestaat uit het aankoopbedrag, het taxatiebedrag, de notariskosten, de renovatie, bouwkundige keuring en de overdrachtsbelasting. De uiteindelijke formule: (jaarhuur – jaarlijkse kosten) / totale investering * 100.

Maximale verhuurhypotheek

Bij de aanvraag van een verhuurhypotheek is er een maximaal bedrag dat je kunt aanvragen. Het is daarom verstandig om op de hoogte te zijn van het bedrag voordat je de aanvraag in gaat dienen. Bij de verschillende geldverstrekkers kun je tussen de 50 en 90 procent van de waarde van de woning lenen. Hierbij gaat het om de waarde in verhuurde staat. Deze waarde ligt over het algemeen lager dan de normale waarde van de woning. De taxateur zal hierbij altijd bepalen hoe hoog deze waarde is.

De maximale verhuurhypotheek wordt dan bepaald op basis van een aantal verschillende waardes. De eerste waarde waarnaar gekeken wordt, is de koopsom waarvoor jij het pand aanschaft. De woning zal hiervoor altijd getaxeerd moeten worden. Je moet er dan wel rekening mee houden dat een taxateur de waarde lager in kan schatten dan wat jij hiervoor betaald hebt. Je hebt namelijk te maken met de vrije verkoopwaarde. Zodra je de woning verhuurt, zal het pand altijd minder waard worden. Over het algemeen is tussen de 90 en 95 procent van de vrije verkoopwaarde aangehouden voor de waarde in verhuurde staat.

De geldverstrekker zal daarna naar de potentiële huurinkomsten kijken. Ook hier komt een taxateur aan te pas. De potentiële inkomsten zijn namelijk niet gebaseerd op wat jij denkt dat je voor het pand kunt vragen, maar wat volgens de taxateur een marktconform bedrag is. Deze kunnen dus altijd laag ingeschat worden. Dit gebeurt vooral bij de woningen die onder de huursubsidiegrens vallen en daardoor ook laag in de puntentelling zit.

De taxatie uit laten voeren

Het laten uitvoeren van de taxatie zal dus altijd gedaan moeten worden. Je kunt je hierbij afvragen wat het beste moment gaat zijn om dit te doen. Als je vooraf al een taxatie uit laat voeren heb je altijd een objectief beeld van de waarde en kun je ook een richtlijn in handen krijgen van het uiterste bod dat je voor jouw woning plaatst. In dit geval kun je deze ook beter onderbouwen, wat jou weer beter op de markt zet. Tevens krijg je dankzij het taxatierapport een beter beeld van de bouwkundige staat en de juridische informatie die erbij komt kijken.

Echter is een taxatie laten uitvoeren niet goedkoop. Je moet er namelijk op rekenen dat je al 800 tot 1200 euro kwijt bent, terwijl je wellicht niet overgaat tot de koop van het pand. Daarnaast kan het de verkopende partij het beeld geven dat jij veel extra wilt betalen voor de woning dan waarvoor de woning op de markt is gekomen. Het is daarom goed om dit alleen te doen wanneer de woning al wat langer te koop staat en er weinig concurrentie te vinden is. Je hebt dan meer kans om een goed beeld te krijgen en een weloverwogen keuze te maken.

Na de taxatie wordt er een taxatierapport opgesteld. Dit rapport dien je te overleggen als je voor de investeringshypotheek wilt gaan. In het rapport staat niet alleen wat de waarde in verhuurde staat is, maar ook wat je zou kunnen vragen aan huur. Het marktconform huurbedrag is daarom ook al vastgesteld. In de praktijk wijst het echter uit dat je vaak meer kunt vragen dan wat er in het rapport staat, maar de geldverstrekker zal het vermelde bedrag wel als leidraad voor de aanvraag hanteren. Als dit bedrag laag is in verhouding tot de kosten die je nodig hebt voor de woning, zal dit effect hebben op de maximale hoogte van de financiering.

Kosten verhuishypotheek

De kosten van de verhuurhypotheek zijn afhankelijk van een aantal zaken. Hiervoor kun je bijvoorbeeld naar jouw eigen geld kijken dat je in moet leggen. De hoogte van het eigen geld is afhankelijk van de geldverstrekker en hoeveel je kunt financieren voor het pand. Ook voor dit deel wordt gekeken naar de waarde in verhuurde staat. Er is daarom sowieso een deel eigen geld nodig om de woning aan te schaffen. Dit geld mag echter ook van een lening zijn, die je bij een andere aanbieder aangaat.

Het huis verhuren en hypotheek aanvragen kent ook nog andere bijkomende kosten. Denk daarbij aan de taxatiekosten. De bedragen verschillen aanzienlijk, maar kunnen neerkomen op ongeveer 1100 euro. Ook krijg je de notariskosten voor de hypotheekakte, waarvan het bedrag op 700 euro ligt, en heb je te maken met advies- en bemiddelingskosten van de hypotheekadviseur van 3449 euro. Bij de aankoop van het pand zelf zijn ook nog een aantal bedragen te vinden. Zo moet je altijd 8 procent overdrachtsbelasting betalen en betaal je 700 euro voor de notariskosten. Optioneel kun je kiezen voor een bouwkundig rapport van ongeveer 500 euro en een aankoopmakelaar van 4000 euro.

Voor een appartement verhuren de hypotheek aanvragen kan in sommige gevallen ook door de overwaarde van jouw woning mee te nemen in de financiering. Dit is afhankelijk van de geldverstrekker en de hoogte van jouw inkomen. Niet iedere partij gaat hiermee akkoord. De overwaarde is namelijk vaak bedoeld voor het verbeteren van je eigen woning. Je kunt altijd kijken of een andere aanbieder dit wel accepteert, zodat je over kunt stappen. Zeker als je een verhuurhypotheek zonder inkomen aan wilt gaan. De verhuur hypotheek zonder inkomen brengt namelijk weer andere voorwaarden met zich mee en je kunt je hier altijd over laten adviseren.

De rente

Het is goed om de rente van de verhuurhypotheek te bekijken per aanbieder. Iedere geldverstreker rekent namelijk zijn eigen rente, waardoor de uiteindelijke bedragen die je aflost aanzienlijk kunnen verschillen. Zo zal bij de een de verhuur hypotheek rente heel hoog liggen, terwijl het bij de andere juist weer meevalt. Het is verstandig om naar de laagste rente verhuurhypotheek op zoek te gaan, zodat je meer rendement overhoudt aan het einde van het jaar.

Hiervoor wordt onder andere naar de DSCR gekeken. Dit is het verhoudingscijfer waarmee je inzicht krijgt in de verhouding tussen de huurinkomsten en de financiële verplichtingen, zoals de investeringshypotheek rente en de aflossing. De formule is de opbrengst per jaar / (rente + aflossing). Je hebt hiermee het kengetal en weet dat je een veiligheidsmarge van 33 procent hebt om aan de verplichtingen te voldoen.

Het is daarom verstandig om de rente van de investeringshypotheek op voorhand al deels te berekenen. Dit kan namelijk meer inzicht geven voor de uiteindelijke lasten die je gaat dragen. De rentetarieven verhuurhypotheek staan altijd bij de geldverstrekkers vermeld, waardoor je op voorhand al zekerheid hebt. De aflossingsvrije verhuurhypotheek zal ervoor zorgen dat je uitsluitend de rente beleggingshypotheek betaalt gedurende de looptijd.

Vergelijk verhuurhypotheek

Wil je de goedkoopste verhuurhypotheek in handen krijgen? Vergelijk dan alle aanbieders voor jouw verhuur hypotheek bij Thuiz Hypotheek en zorg ervoor dat jij niet voor verrassingen komt te staan. De hypotheek voor verhuur zal dan altijd bij je gaan passen. Wel zo handig toch?

Gratis verhuurhypothekenvergelijker